Gérer ses obligations fiscales en freelance peut vite devenir un casse-tête si on ne s’y prend pas correctement. Entre les différents statuts juridiques, les régimes fiscaux complexes, les charges sociales et les déductions à connaître, le terrain peut sembler miné. Pourtant, bien anticiper tous ces aspects est la clé pour maîtriser sa trésorerie, éviter les mauvaises surprises et optimiser son revenu net. Que vous débutiez ou soyez déjà expérimenté, comprendre comment choisir le bon statut, déclarer vos revenus efficacement et déduire au mieux vos charges fera toute la différence dans la gestion de votre activité indépendante.

En 2025, plusieurs outils numériques comme TurboTax, Sage, ou encore Compta.com se sont imposés pour simplifier ces démarches, offrant un vrai gain de temps et de sérénité. Mais au-delà de la technique, adopter une stratégie fiscale adaptée à votre profil et à votre croissance vous permettra de vous concentrer sur ce qui compte vraiment : votre activité et vos clients.

Avant de vous lancer, il est essentiel d’avoir en tête une vision claire de vos obligations et des leviers d’optimisation fiscale disponibles. Car une bonne gestion fiscale, ce n’est pas seulement payer ses impôts, c’est aussi maîtriser l’ensemble des règles pour gagner en performance et construire un avenir professionnel solide.

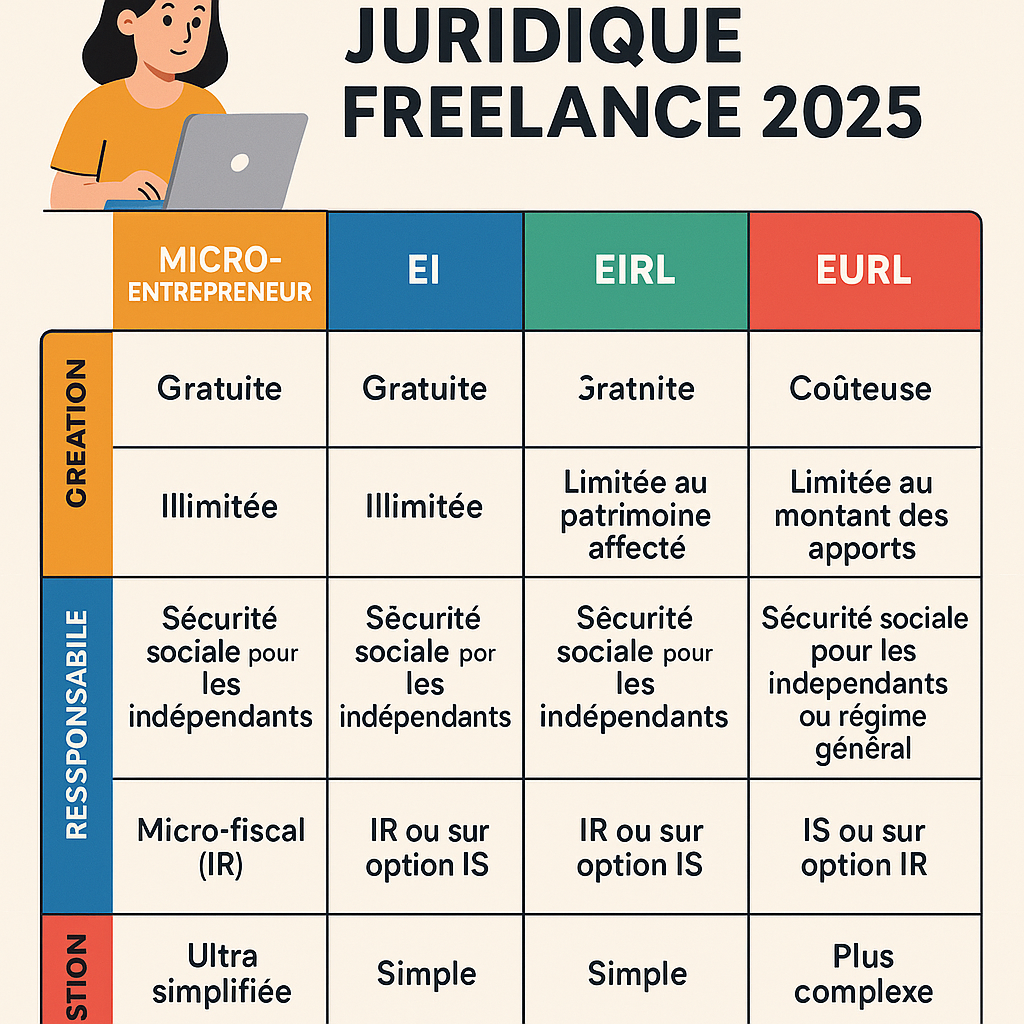

Choisir le meilleur statut juridique et fiscal pour votre activité freelance

Le choix du statut juridique est fondamental. C’est lui qui détermine votre régime fiscal, vos charges sociales, vos possibilités de déductions et même vos droits sociaux. Trois statuts principaux s’offrent aux freelances : la micro entreprise, l’EURL et la SASU. Chacun a ses avantages et ses contraintes que l’on doit peser selon son chiffre d’affaires, ses dépenses et ses objectifs à moyen terme.

La micro entreprise : simplicité et fiscalité avantageuse pour débuter

Le régime de la micro entreprise séduit énormément grâce à sa gestion administrative allégée. Vous déclarez simplement votre chiffre d’affaires et bénéficiez d’un abattement forfaitaire de 30 % pour vos impositions fiscales. Ainsi, tant que vos recettes restent sous le seuil de 77 700 € pour les prestations de service, vous pouvez conserver une large part de vos revenus nets après charges.

Mais attention, ce régime ne permet pas de déduire vos charges réelles. Si vous investissez dans du matériel ou payez des frais élevés (coworking, déplacement, etc.), ces dépenses ne viendront pas réduire votre base imposable. De plus, le plafond de chiffre d’affaires peut rapidement vous contraindre à changer de statut si votre activité se développe fortement.

- Avantages : Formalités simples, abattement fiscal de 30 %, charges sociales fixes et faciles à anticiper.

- Inconvénients : Pas de déduction des charges réelles, plafond de chiffre d’affaires limité, droits chômage restreints.

L’EURL et la SASU pour structurer une activité en croissance

Quand votre activité commence à générer plus de chiffres et de charges, ou si vos prévisions sont ambitieuses, basculer vers une EURL ou une SASU est souvent la meilleure solution. Ces statuts vous permettent de déduire précisément vos charges, investissant dans un ordinateur, un abonnement à un logiciel professionnel comme Ciel ou Freebe, voire la location d’un bureau, tout cela réduira efficacement vos bénéfices imposables.

L’EURL offre souvent une fiscalité plus souple, notamment si vous optez pour le régime des travailleurs non salariés (TNS). Cela permet de se rémunérer en partie par dividendes tout en optimisant les cotisations sociales. La SASU, quant à elle, s’apparente davantage au régime salarié, avec des cotisations sociales plus élevées, mais une meilleure couverture sociale.

Le choix entre ces deux structures dépendra de votre profil et de vos objectifs. Il est vivement conseillé d’utiliser des simulateurs comme MyBusinessPlan ou Dofisc et de consulter des experts pour prendre la meilleure décision.

| Statut juridique | Charge sociale approximative | Déduction des charges | Fiscalité sur dividendes | Complexité administrative |

|---|---|---|---|---|

| Micro entreprise | 21,1 % (hors ACRE) | Non applicable | Faible | |

| EURL | Variable, proche régime TNS | Soumis aux cotisations sociales | Moyenne | |

| SASU | Assimilé salarié élevé | Flat tax 30 % (après IS) | Élevée |

Pour approfondir sur ce sujet, vous pouvez également consulter des articles spécialisés comme celui expliquant les étapes cruciales pour lancer son entreprise freelance.

Comprendre les régimes fiscaux et leur impact sur votre imposition freelance

Le régime fiscal correspond à la méthode par laquelle vos bénéfices vont être imposés. En 2025, les freelances peuvent choisir entre l’impôt sur le revenu (IR) et l’impôt sur les sociétés (IS), suivant leur statut juridique. Cette distinction fait toute la différence dans la planification et la gestion fiscale.

Imposition à l’IR : simplicité mais progressivité obligatoire

Le régime de l’impôt sur le revenu s’applique souvent aux micro entrepreneurs ou aux EURL non soumis à l’IS. Le calcul dépend d’un barème progressif avec plusieurs tranches :

| Tranche de revenu imposable (€) | Taux d’imposition (%) |

|---|---|

| Jusqu’à 11 497 | 0 % |

| 11 498 à 29 315 | 11 % |

| 29 316 à 83 823 | 30 % |

| 83 824 à 180 294 | 41 % |

| Au-delà de 180 294 | 45 % |

Par exemple, un freelance avec un bénéfice imposable de 32 000 € paiera un impôt calculé selon ces tranches, ce qui peut représenter environ 3 000 € d’impôt. À cela s’ajoutent des charges sociales autour de 21,1 % pour un micro entrepreneur, ou selon régime TNS pour d’autres statuts.

Imposition à l’IS : un levier pour réduire l’impôt sur les bénéfices

Les sociétés, EURL et SASU optant pour l’IS, bénéficient d’un taux à 15 % jusqu’à 42 500 € de bénéfices, puis 25 % au-delà. Cette structure permet une déduction des rémunérations du dirigeant, intéressant quand il s’agit de réduire le bénéfice imposable.

Les dividendes versés après IS sont taxés à la flat tax de 30 % (impôt + prélèvements sociaux). Cette double imposition doit être bien anticipée pour éviter une charge fiscale trop lourde. Les avantages fiscaux sont réels à condition d’une stratégie bien pensée, notamment via la rémunération, le versement de dividendes, ou encore la mise en place d’une holding.

Pour mieux comprendre comment déclarer et payer ces impôts, des outils comme TurboTax ou Clic-impôt facilitent grandement les démarches tout en assurant un suivi conforme aux exigences fiscales actuelles.

Optimiser la gestion des charges et maximiser vos déductions fiscales freelance

Dans les régimes réels comme la SASU ou l’EURL, la bonne gestion des charges est un levier incontournable pour réduire son imposition. Le freelance peut déduire l’ensemble des dépenses engagées pour son activité, à condition qu’elles soient justifiées et directement liées à l’exercice professionnel.

- Matériel professionnel : achat d’ordinateur, logiciels comme Sage ou QuickBooks.

- Frais de location ou coworking : bureau, espace de travail partagé.

- Déplacements : frais de transport, indemnités kilométriques.

- Charges diverses : assurances professionnelles, abonnements, formations.

- Coaching ou sous-traitance : soutien à l’activité et services externalisés.

Conserver toutes les factures est essentiel. En cas de contrôle fiscal, ces justificatifs permettent de valider la légitimité des charges déduites. Attention aussi à bien distinguer ce qui est dépense professionnelle et ce qui relève du personnel.

| Type de charge | Déductible en micro entreprise | Déductible en SASU/EURL | Avantages fiscaux spécifiques |

|---|---|---|---|

| Matériel informatique | Amortissement linéaire possible | ||

| Frais de coworking | Déduction en charges | ||

| Déplacements professionnels | Barème kilométrique ou justificatifs | ||

| Assurances professionnelles | Déduction complète | ||

| Épargne salariale / PER | Réduction IR possible |

Utiliser des solutions de gestion comptable comme Freebe ou Ciel permet non seulement de suivre ses charges mais aussi de préparer sa déclaration en toute sérénité. Ces logiciels automatisent le calcul des charges sociales et anticipent la TVA si applicable.

Développer une stratégie d’investissement pour construire un patrimoine durable en freelance

Gérer ses impôts, c’est aussi penser à l’avenir. Les freelances, souvent moins couverts par les retraites classiques, ont tout intérêt à bâtir une stratégie d’investissement adaptée. Cela aide à sécuriser ses revenus futurs tout en bénéficiant d’optimisations fiscales.

Voici une approche efficace pour structurer ses placements :

- Définir ses besoins financiers : Quel revenu net souhaitez-vous conserver ? Quelle part pouvez-vous bloquer dans des investissements ?

- Diversifier ses investissements en combinant immobilier (LMNP, SCPI), produits financiers (PEA, assurance vie), et placements plus risqués (start-up, cryptomonnaies).

- Utiliser les dispositifs fiscaux comme le Pinel ou le PER pour bénéficier de réductions d’impôts tout en préparant sa retraite.

- Se faire accompagner par un spécialiste comme Mylène Tax chez OptiFiscal pour bâtir un portefeuille adapté et efficace.

| Type d’investissement | Avantages fiscaux | Risque / rendement | Liquidité |

|---|---|---|---|

| Immobilier (LMNP, SCPI) | Amortissements, déductions sur charges | Moyen / Stable | Faible à moyen |

| PEA / Assurance vie | Exonération des gains après 5 ans | Moyen / Variable | Moyenne à élevée |

| Start-up / Crypto | Potentiel de plus-value important | Élevé / Volatile | Élevée |

Construire son patrimoine est aussi une manière de réduire sa dépendance à l’imposition et d’assurer sa liberté financière à long terme.

Pour ceux qui souhaitent approfondir leur gestion globale, des ressources utiles sont disponibles comme ce guide complet sur la création d’un business freelance performant.

Utiliser la création d’une holding pour une optimisation fiscale avancée en freelance

La création d’une holding est une démarche plus complexe mais très efficace pour les freelances qui génèrent des bénéfices importants. En regroupant plusieurs entités sous une même structure, la holding facilite la circulation des dividendes avec une exonération fiscale partielle.

Le principal avantage ? Seules 5 % des sommes remontées à la holding sont imposables, ce qui permet un réinvestissement plus important et une optimisation fiscale considérable. La holding facilite aussi les investissements multiples, dans l’immobilier via une SCI, ou dans d’autres sociétés, augmentant ainsi la diversification patrimoniale.

Attention cependant, cette organisation implique des frais annuels importants (entre 1 500 et 3 000 €), ainsi qu’une comptabilité plus lourde. Elle nécessite de s’entourer d’un expert fiscal spécialisé comme Consult’Impôts ou Mylène Tax pour garantir la conformité et éviter toute mauvaise surprise avec l’administration.

| Avantages de la holding | Limites et contraintes |

|---|---|

| Optimisation fiscale sur dividendes | Frais de gestion annuels élevés |

| Possibilité de diversification patrimoniale | Complexité administrative accrue |

| Gestion financière centralisée | Nécessité d’un accompagnement spécialisé |

Pour vous aider à amorcer ce type de stratégie, vous pouvez visiter un site complet dédié à la gestion administrative simplifiée pour freelances qui explique bien les étapes importantes.

FAQ : questions fréquentes pour gérer ses impôts en freelance

- Quel statut choisir quand on débute en freelance ?

La micro entreprise est souvent recommandée pour débuter grâce à sa simplicité et ses faibles coûts. Vous pouvez évoluer vers une EURL ou SASU en fonction de votre activité. - Comment savoir si je dois passer à l’imposition à l’IS ?

Si vous avez beaucoup de charges et un chiffre d’affaires élevé, l’IS peut être avantageux. Il faut réaliser une simulation avec des outils comme Dofisc ou consulter un expert. - Quels sont les logiciels pour gérer facilement la comptabilité freelance ?

Parmi les plus populaires, on trouve Freebe, QuickBooks, Sage et Compta.com, qui proposent des solutions adaptées aux indépendants. - Quelles charges puis-je déduire de mes impôts ?

Tout ce qui est strictement lié à votre activité : matériel, frais de déplacement, coworking, formation, assurances, etc., à condition de bien conserver les justificatifs. - Quand faut-il déclarer ses revenus freelance ?

Selon le régime choisi, les déclarations se font annuellement ou trimestriellement, généralement entre mai et juin pour l’IR, ou trois mois après clôture pour l’IS.